金市风险增大 黄金理财产品辉煌不再

2012-05-23 17:23:00 作者: 来源: 广州日报

[提要] 受欧债危机影响,近期国际金价大幅震荡,前景十分不明朗。专家认为,国际金价行至十字星点位,做空风险增大,看跌型产品的实际投资风险大于做多型产品,投资者需要警惕。考虑准备金下调后,部分短期理财产品收益率下行,投资相对长期理财产品也有望取得较黄金理财产品更高收益。

金价走到十字路口 前景预测分歧严重

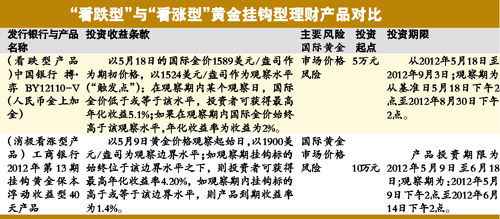

受欧债危机影响,近期国际金价大幅震荡,前景十分不明朗。银行也同时推出了“看涨型”和“看跌型”的黄金理财产品。专家认为,国际金价行至十字星点位,做空风险增大,看跌型产品的实际投资风险大于做多型产品,投资者需要警惕。

文 /表 记者王亮、井楠

普益财富的统计数据显示,截至5月21日,银行发行的黄金类理财产品(包括直接投资于黄金、挂钩黄金价格或相关资产的理财产品)达到47款, 较去年同期大幅增加。其中,“积极看涨”型产品较去年大幅减少,“消极看涨型”产品占绝大多数。在到期的32款产品中,也有半数到期产品没有实现高收益。

工商银行近期到期全部黄金类理财产品均为“消极看涨”型。这部分产品设定了一个较高的顶端触发价格,一般为2000美元。由于在到期日前国际金价并未突破这些产品触发价格,因此,这类产品均实现了到期4%至5%的收益率。

中国银行近期到期的“积极看跌”型产品则多数未能实现高收益。主要原因是,这部分产品的发行时间多在今年年初,在国际金价经过1月至2月反弹后,尽管5月以来金价大跌也无法达到这些产品的下发触发价格,因此,这类产品均出现损兵折将的状况。

此外,部分银行也推出多款“积极看跌型”或“消极看跌型”黄金投资产品。其中,一款“积极看跌”型产品中设定了在未来三个月观察期内当国际黄金价格跌破了1500美元时投资者即可获得最高收益。

走势分析

金价来到300日均线边缘“十字路口”

国际金价大幅回落后,目前处在反弹冲高后再回落的点位,刚好位于2011年国际金价的平均价位,也是300日均线的边缘地带;技术指标方面位于十字路口,可升可跌。而从基本面来看,欧债危机依然严重,QE3预期却又抬头,很难预期在未来3~6个月金价将走出什么样的轨迹。为此,目前市场分歧十分严重。

市场盘面来看,多空博弈十分激烈,1580美元~1600美元之间,是密集交火区,正是目前的位置。在此位置建仓的银行理财产品,投资风险都十分巨大。

从技术轨迹来看,金价在1520美元~1680美元之间,距离历史高点差距10%~20%,属于名副其实的弱市格局,而距离去年5月牛市起点的距离则只有10%之内。为此,做空产品的投资风险要大于做多产品,其实更需要投资者警惕。

目前,银行业内对黄金价格短期内走势分歧明显。 工商银行理财分析师陈潜对本报记者表示, 目前部分银行推出的“看跌型”挂钩产品反映了市场和机构对未来金价的预期,普通投资者可购买有保底收益的投资品种。星展银行财资市场高级副总裁王良享对本报记者表示, 未来国际金价有望随美元下跌从低位反弹重回升轨,投资者可考虑现水平开始逐步买进。

投资建议

金市风险增大

黄金理财产品辉煌不再

记者走访广州市场了解到,市内购买黄金银行理财产品的人数大有增加,购买做多产品的投资者仍大于购买做空产品者,但两类产品加总起来的投资人数,仍远远没有达到传统黄金衍生品的投资规模。

所谓的黄金衍生产品,是指代具有投资放大功能的黄金产品,目前包括黄金T+D、天通金、黄金期货三个品种,是广州市场上的传统黄金投资产品。由于具备杠杆效应,可以5~10倍放大投资收益与亏损,是广州黄金投资市场上的主力产品。

黄金衍生产品比较适合进取型投资者,而黄金银行理财产品则更适合时间与知识有限的普通投资者。

不过,民生银行理财经理王蔚对记者表示,目前黄金市场风险增大,预计金价波动幅度将令黄金理财产品收益打折扣。因此,对于保守型投资者而言,不妨考虑投资稳健的银行理财产品。同时,考虑准备金下调后,部分短期理财产品收益率下行,投资相对长期理财产品也有望取得较黄金理财产品更高收益。

相关阅读

更多新闻

> 进入微博< 热点图片

大众网版权与免责声明

1、大众网所有内容的版权均属于作者或页面内声明的版权人。未经大众网的书面许可,任何其他个人或组织均不得以任何形式将大众网的各项资源转载、复制、编辑或发布使用于其他任何场合;不得把其中任何形式的资讯散发给其他方,不可把这些信息在其他的服务器或文档中作镜像复制或保存;不得修改或再使用大众网的任何资源。若有意转载本站信息资料,必需取得大众网书面授权。

2、已经本网授权使用作品的,应在授权范围内使用,并注明“来源:大众网”。违反上述声明者,本网将追究其相关法律责任。

3、凡本网注明“来源:XXX(非大众网)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。本网转载其他媒体之稿件,意在为公众提供免费服务。如稿件版权单位或个人不想在本网发布,可与本网联系,本网视情况可立即将其撤除。

4、如因作品内容、版权和其它问题需要同本网联系的,请30日内进行。